We can't find the internet

Attempting to reconnect

Something went wrong!

Hang in there while we get back on track

Dinero

El Pleno Empleo como medio para construir una sociedad inclusiva

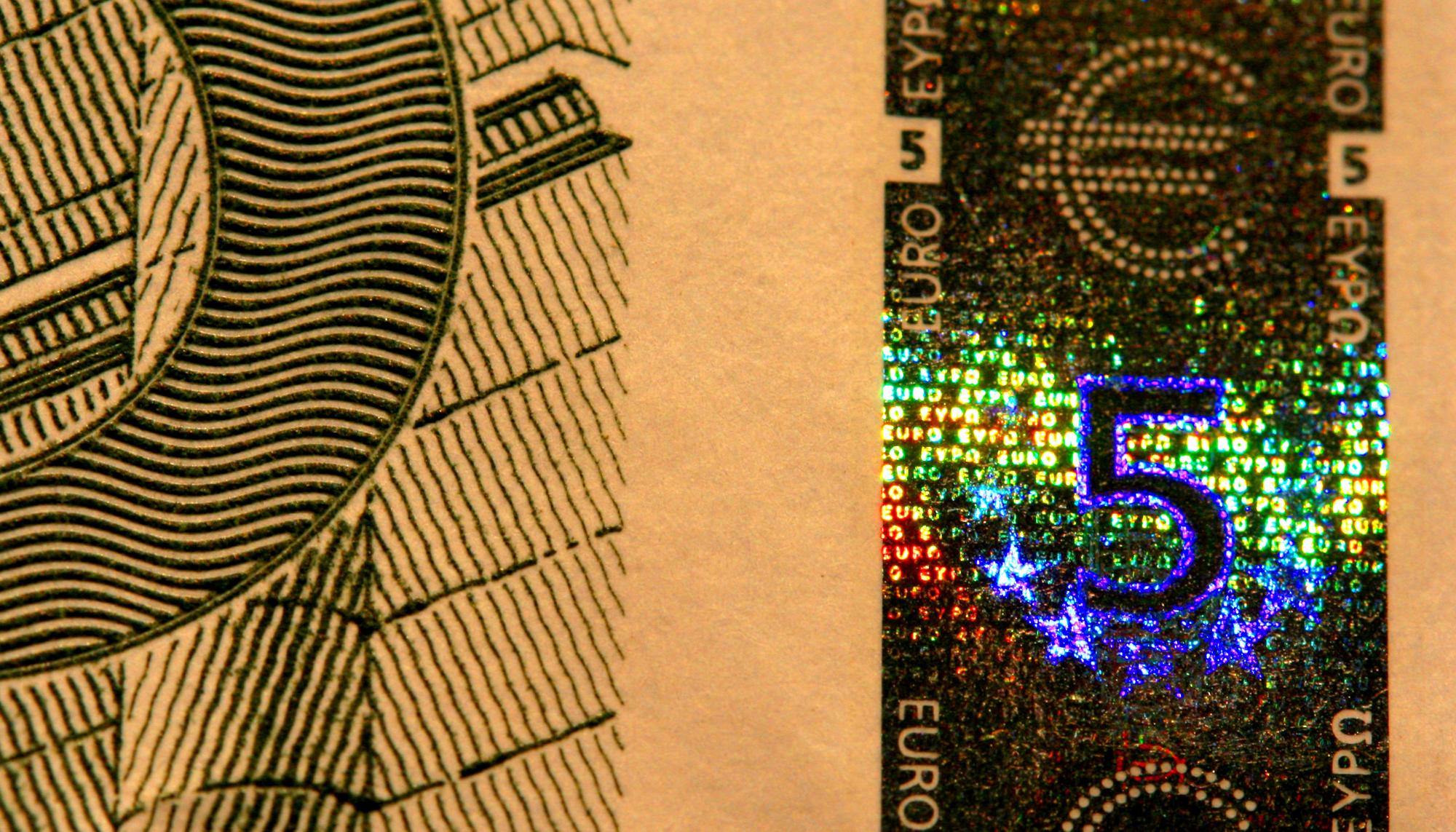

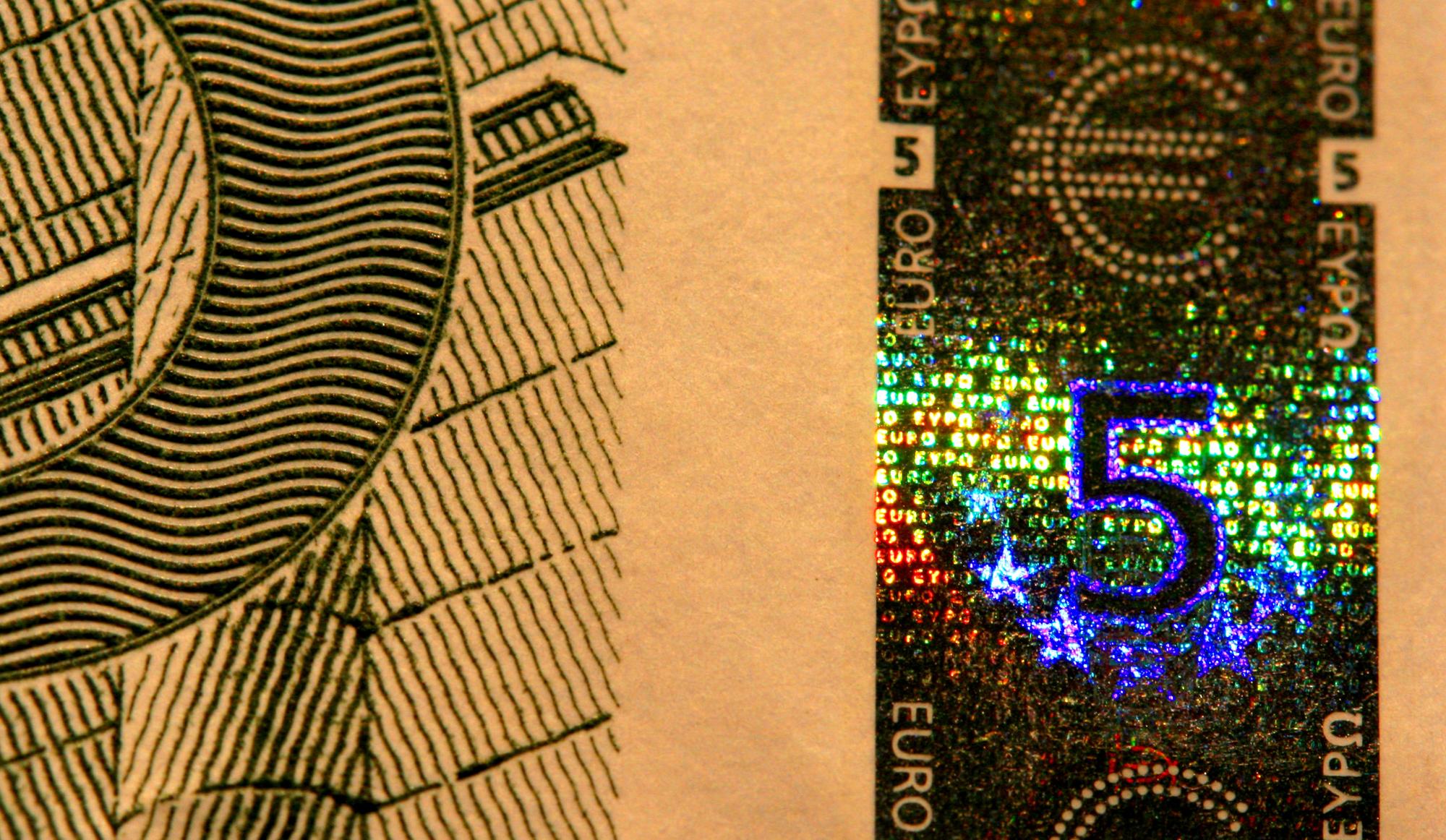

Un Banco Central que emite su propia moneda no puede quebrar en términos de la moneda que emite. Su deuda es un activo para el resto de la sociedad, sirve a los agentes privados para efectuar sus compras y ventas y mantener sus ahorros en esta forma. Este hecho que parecía tabú hace unos años es ampliamente reconocido, y explícitamente expresado, por los Bancos Centrales de todo el mundo.

Todo el dinero que se crea proviene en origen último del Banco Central, lo que no quiere decir que sea introducido por él. Los bancos privados son hoy en día el principal vehículo de introducción de dinero nuevo. La actividad de intermediación que se le supone no es entre prestamistas y prestatarios, entre agentes privados, sino que es una intermediación entre el monopolista de moneda y la sociedad. Los préstamos que otorga la banca privada no requieren depósito previo alguno.

Aunque los bancos privados no se vean limitados en su actividad por los ahorros de los agentes privados, la concesión de créditos se restringe por una serie de criterios relacionados con la incertidumbre en el futuro. Este aspecto es imposible de eliminar en una economía monetaria de producción, basada en la fragmentación de las decisiones de producción. La incomprensión de ello lleva a tratar de imponer un modelo bancario proto-capitalista.

Hizo falta poner en lo alto de la jerarquía de deudas al banco central para gestionar la inestabilidad sistemática

La rigidez de un sistema de reservas fijas en los orígenes del negocio bancario producía una escasez en el suministro de liquidez que los agentes privados se ingeniaron por superar. Hizo falta poner en lo alto de la jerarquía de deudas al banco central para gestionar la inestabilidad sistemática y los cuellos de botella que obstaculizaban el desarrollo del sistema capitalista.

Esta innovación institucional implicaba dejar atrás la coyuntura histórica en la cual el dinero tomaba cuerpo en los metales preciosos, permitiendo avanzar hacia la forma de dinero capitalista, dinero-crédito, requisito fundamental para la ampliación del capitalismo.

Los fundamentos históricos e institucionales sobre los cuales se levanta la Teoría Monetaria Moderna (en adelante MMT, por sus siglas en inglés) permiten completar y extender la noción de dinero endógeno, esto es, de cómo se introduce el dinero en una economía donde las decisiones se toman de forma descentralizada respondiendo a las necesidades o demandas de los agentes privados. La oferta de dinero no es, por tanto, discrecional, como sugiere algún monetarista despistado. La ortodoxia monetaria es tan perjudicial como la ortodoxia fiscal.

LA ARQUITECTURA MONETARIA EUROPEA

Si un banco central no puede quebrar, esto significa que no se puede quedar sin dinero. El Banco Central es el brazo monetario del Estado. La coordinación entre la política fiscal y la política monetaria es posible en un Estado soberano donde los gastos públicos son efectuados en la moneda del Estado, emitida por su Banco Central. Esto no ocurre en la Zona Euro, donde de facto el euro es una moneda extranjera para todos los Estados.

En estas economías la moneda extranjera debe buscarse en los mercados, endeudándose, o ser recaudada a través de impuestos. La secuencia de que el Estado debe ingresar antes de gastar, indudablemente, es una mala comprensión del funcionamiento de una economía monetaria de producción. Como hemos dicho, el origen último de todo el dinero que circula es el Banco Central.

Para que los agentes privados puedan tener un solo euro en su bolsillo, éste previamente debe salir de alguna manera del emisor de euros. Esta disfunción tanto en el diseño de la arquitectura de la Unión Europea como en el diseño de su arquitectura monetaria hace que surjan problemas irresolubles que provocan un volumen de dinero en circulación muy inferior al necesario para mantener el pleno empleo y la estabilidad de precios.

En un marco institucional donde estén consolidados el Banco Central y el Tesoro como brazos monetario y fiscal del Estado, las operaciones de gasto constituyen un abono en las cuentas bancarias privadas, destruyéndose dinero a través de los impuestos al generarse un débito en ellas. Igualmente, los bonos corresponderían a la base de reflujo del circuito monetario, ofreciendo a los agentes privados un activo a cambio de retirar las reservas excedentes que pudiesen desviar el tipo de interés objetivo fijado por el Banco Central.

Este componente monetario de la política fiscal implica, por tanto, que no es lo mismo un marco institucional donde el déficit público se monetiza directamente, que uno que se hace indirectamente mediante la compra de bonos, como podría ocurrir si, por ejemplo, se eterniza el Quantitative Easing del Banco Central Europeo, medida que tiene presumiblemente los días contados con la llegada de Jens Weidmann en sustitución de Mario Draghi.

Con el final de esta “excepcionalidad” en la política monetaria del BCE, podremos comprobar, por ejemplo, el éxito de las políticas de nuestros hermanos portugueses. Acabar con la respiración asistida que provee la autoridad monetaria podría traernos un déjà vu, una re-edición de Syriza. Ya veremos.

EL DESEMPLEO, UNA DECISIÓN POLÍTICA

El desempleo es un fenómeno monetario. Es un síntoma de que falta dinero en la economía, un problema que el mercado no puede resolver endógenamente por medio de ninguna redistribución entre agentes privados. Los agentes privados no crean dinero, el dinero es un bien público. Contra la “falacia de Robin Hood”, la Teoría Monetaria Moderna introduce el concepto de “pre-distribución”.

Cómo se introduce el dinero en la economía importa

Cómo se introduce el dinero en la economía importa. No es lo mismo que el Estado introduzca el dinero a cambio de nada que lo haga a cambio de trabajo. Ciertamente, hay espacio para que el excedente de bienes y servicios producidos pueda ser absorbido por una parte de la sociedad con la creación de nuevo poder adquisitivo, como podría ocurrir, por ejemplo, con el pago de las pensiones de algún modo por iniciativa del Banco Central Europeo.

Esto se podría ver como un nuevo acuerdo inter-generacional y un alivio transitorio para la crisis europea, permitiendo sustituir la caja de la Seguridad Social por otro tipo de impuestos que permitan incrementar el espacio fiscal. Los pensionistas consumen lo que producimos en la actualidad, no pueden consumir los bienes y servicios que ellos producían en el pasado. Los trabajadores no aseguran con su trabajo las pensiones del futuro con el derecho a recibir una renta monetaria mañana, sino que sus pensiones son aseguradas por los recursos reales existentes entonces. Si no hay excedente de bienes y servicios que consumir, no habrá renta monetaria suficiente para garantizar las pensiones. El estudio de la introducción del dinero por parte de la MMT tiene claras implicaciones sobre la teoría del valor y el valor de la moneda en relación a otras divisas internacionales, así como con el funcionamiento y gestión del mercado de trabajo, por eso se liga al empleo.

El valor de la moneda se vincula a lo que se debe hacer para obtenerla, y el sector público puede establecer directamente sus términos de intercambio con la compra de trabajo a través de los Programas de Garantía de Empleo. Estos programas están diseñados desde abajo, respondiendo a las necesidades sociales establecidas a nivel municipal con la participación de todos los colectivos de la sociedad civil.

Las administraciones regional y nacional tendrían un papel coordinador y supervisor en estos programas. Estos empleos ofrecerían un salario y unas condiciones laborales dignas a todo aquel que quiera trabajar, complementándose con una renta mínima en los momentos en que estos programas no estuviesen en marcha. El sector privado, para no perder a sus trabajadores una vez que la alternativa para ellos no es entre la precariedad y el desempleo, se vería obligado a ajustar los contratos a lo estipulado por el sector público. Los Programas de Trabajo Garantizado funcionarían así como un estabilizador de las condiciones laborales, pero también del ciclo económico y de los precios. El ciclo económico se suavizaría al absorber los trabajadores expulsados por el sector privado en tiempos de crisis, sosteniendo la demanda agregada. Por su parte, establecería un estándar de valor que, por ser el trabajo un elemento común a cualquier tipo de actividad, operaría como un punto de gravitación para los precios.

Los Programas de Trabajo Garantizado se financian sin necesidad de ingresos previos por parte del Estado, lo cual no significa que la fiscalidad no sea necesaria. Los impuestos son esenciales para que la moneda circule y sea aceptada generalmente. En esto el nivel de imposición es importante. Nada tienen que ver con la necesidad de ingresar dinero para financiar gasto alguno, pues como hemos visto, esto es lógicamente inconsistente con el hecho fehaciente de que la autoridad siempre gasta primero.

Por esta lógica, el déficit público constituye necesariamente un superávit del sector privado. A falta de un sector exterior que absorba el gasto de los socios comerciales mediante políticas neo-mercantilistas, traspasando sus problemas a otros países, una conclusión es clara: no puede haber ahorro neto de activos financieros del sector no gubernamental sin que el sector gubernamental acumule déficits públicos. Un Estado soberano, que ejerce su función de monopolista de la moneda, a través de la coordinación con su Banco Central, es la única entidad que mediante su gasto puede proporcionar los fondos para acomodar cualquier deseo de obtener ingresos, ahorros o beneficios de las familias y las empresas, y por lo tanto eliminar el desempleo. El gasto deficitario de un sector es el que genera el excedente o superávit del otro. Por norma general, una situación en la que el sector público acumula superávits significa que los agentes privados están endeudándose, lo cual evidencia una situación potencialmente inestable en cuanto las expectativas de los agentes cambian.

En este mundo al revés que nos cuenta el neoliberalismo, paradójicamente, nos horroriza el déficit público y alabamos el superávit de las cuentas públicas, señal de futuras conmociones. Esto suele saldarse con sufrimiento innecesario y fracasos muy costosos. Las políticas de austeridad reducen las expectativas de beneficios del sector privado sumiendo la economía en un círculo vicioso, al que las empresas responden con nuevas reducciones de inversiones y contratos por no encontrar salida a sus productos, y en muchos casos, nuevos despidos y cierres que agudizan el efecto contractivo. Debe haber quedado claro que la sociedad no puede decidir aumentar sus ingresos, pero sí gastar más.

LA TEORÍA MONETARIA MODERNA

Desde su origen la MMT ha recibido una serie de críticas, siendo las más comunes las que hacen referencia a la estabilidad de precios y la restricción exterior. Estos son fenómenos reales, no monetarios. La MMT no pretende movilizar a través de las herramientas que propone recursos reales allá donde no existen. Lo que explica es que no hay razón para que cualquier país, tenga los recursos que tenga, los infrautilice desaprovechando su potencial real. No es la panacea, no tenemos una varita mágica para hacer desaparecer todos los problemas. En función de las características de cada país las herramientas que la MMT pone a disposición de los Estados deberán ser gestionadas de una forma u otra.

Habrá Estados que podrán diseñar Programas de Trabajo Garantizado enfocados al sector servicios y actividades de baja productividad económica; otros deberán apostar por actividades de mayor valor añadido para ampliar su acceso a recursos reales que no están a la venta en su propia moneda, buscando un tamaño de los multiplicadores mayor, incluso habrá que complementar estos programas con el manejo de la política comercial, o diseñar una estructura impositiva que incentive o desincentive ciertas producciones y consumos.

La Teoría Monetaria Moderna presenta una caja de herramientas que los responsables políticos deben decidir cómo aprovechar, disponiendo de un potencial significativo para desarrollar políticas sociales que pueden ser enfocadas a satisfacer también las demandas de organizaciones ecologistas, feministas, y plataformas de defensa de los servicios públicos. No existe un “mundo MMT”. La MMT describe los sistemas reales tal y como tienen lugar por debajo de los fenómenos superficiales del mercado, considerando las diferencias que surgen de momentos particulares caracterizados por unas instituciones específicas. La rigidez institucional que se defiende con las presentes instituciones europeas, ya sea de forma activa o pasiva, se traduce políticamente en la aceptación de la estrategia neoliberal. Una guía progresista hace necesario el pleno empleo como eje sobre el que construir el movimiento de la sociedad que queremos. La pretendida superioridad moral no es suficiente.

Relacionadas

Economía colaborativa

Crecimiento económico ¿Cuánto dinero necesitas para ser feliz?

Economía

Economía Bancos centrales independientes y el régimen de dominancia de la política monetaria

Análisis

Lobby bancario Sacrificar el euro digital para que nada cambie

Genial publicar teoría económica: necesitamos formarnos. Pero si una persona universitaria que lee cosas con frecuencia sobre política y ha empezado a leer algo de economía (yo) entiende un 30 por ciento del artículo, ¿cuánta gente del total de la población entenderá el 100 por cien? Si no se consigue divulgar de manera accesible, se hace de forma elitista, aunque sea involuntariamente.

Pleno empleo... qué tiempos cuando desde el anarquismo se defendía "el derecho a la pereza"

No es necesario eliminar el derecho a la pereza. Al fin y al cabo, nadie dice cuantas horas hay que trabajar ni a cuanto han de ser pagadas...