We can't find the internet

Attempting to reconnect

Something went wrong!

Hang in there while we get back on track

Economía

Medo e noxo no capitalismo global: o coronavirus e a crise de beneficios

A crise traída ao primeiro plano pola extensión do coronavirus, non é unha crise financeira en orixe, senón unha crise directa da chamada “economía real”.

@emmanuelrog, es miembro del Instituto DM.

Es miembro de la Fundación de los Comunes.

A crise global pola extensión do coronavirus vai desencadear unha profundísima recesión mundial que pode deixar pequena a de 2008. Desde logo, nada do que está a suceder en termos propiamente económicos, e están sucedendo moitas cousas, colle por sorpresa a quen ven seguindo a situación económica global dos últimos anos. Lembremos: aínda hai dous anos, estabamos nun plácido dominio do modelo de relación entre territorios capitalistas, pola vía do que chamamos globalización. Desde entón ese entramado comezou a tremer ante as presións, sobre todo americanas, que apuntaban a unha volta a un modelo centrado na suposta soberanía económica dos Estados nación por medio da competencia xeralizada entre territorios e Estados. O aspecto máis visíbel deste xiro foi a guerra comercial a tres bandas entre EE UU, China e a UE.

A guerra comercial e, en xeral, o reaxuste de posicións políticas que sufriu a economía global nos dous últimos anos, tivo como telón de fondo unha perdurable crise do beneficio capitalista que se arrastra con distintas intensidades desde 1973. Como xa se repetiu ata a saciedade, a gran aposta capitalista de saída á crise dos anos setenta foi a financiarización do capital, a reversión de tanta riqueza social como fose posíbel a formas monetarias e líquidas. Fronte ao capital cristalizado en estruturas físicas permanentes, cos seus ritmos de amortización, predeterminados, o diñeiro e os seus substitutos deu á nova clase capitalista dominante, as finanzas e os mercados financeiros, a posibilidade centralizar o poder sobre o proceso de acumulación desde a máis abstracta das formas de poder: o diñeiro e os instrumentos monetarios.

A crise asiática de 1998, a crise da burbulla tecnolóxica de 2001 e, finalmente, o gran estoupido da burbulla inmobiliaria global en 2007, que con tanta forza se sentiu en España, nos foron retirando sucesivamente a ilusión dun capitalismo no que as vías de beneficio fosen obtidas por medios maioritariamente financeiros, principalmente por medio do uso extensivo da débeda e o crédito para a recomposición da rendibilidade. Volveron deixar unha vez máis á vista os xigantescos problemas de valorización e realización que arrastra o aparato produtivo global, e que se experimentan como unha situación de exceso permanente de capacidade produtiva e competencia destrutiva nos sectores capitalistas centrais, algo facilmente comprobábel na súa forma mediada a través dos Estados: de novo, a guerra comercial.

Dalgún xeito, o xiro que tomou a xeoeconomía global en 2017 cara o conflito entre EEUU, China e UE parte dun recoñecemento tácito de que a acumulación de capital, incluídas as vías financeiras, non chega a producir beneficios para todos os axentes capitalistas, non falemos de satisfacer uns mínimos criterios de ordenación política das sociedades gobernadas polo capital financeiro. Algún destes axentes ten que perder a batalla pola rendibilidade e, de forma derivada, a súa posición xerárquica na nova orde mundial. Este feito amósase na debilidade do proceso de acumulación, do crecemento ou da investimento, e en que durante os cinco ou seis anos os bancos centrais inundasen de liquidez ás institucións financeiros, sen que permease significativamente ao texido produtivo.

Coronavirus

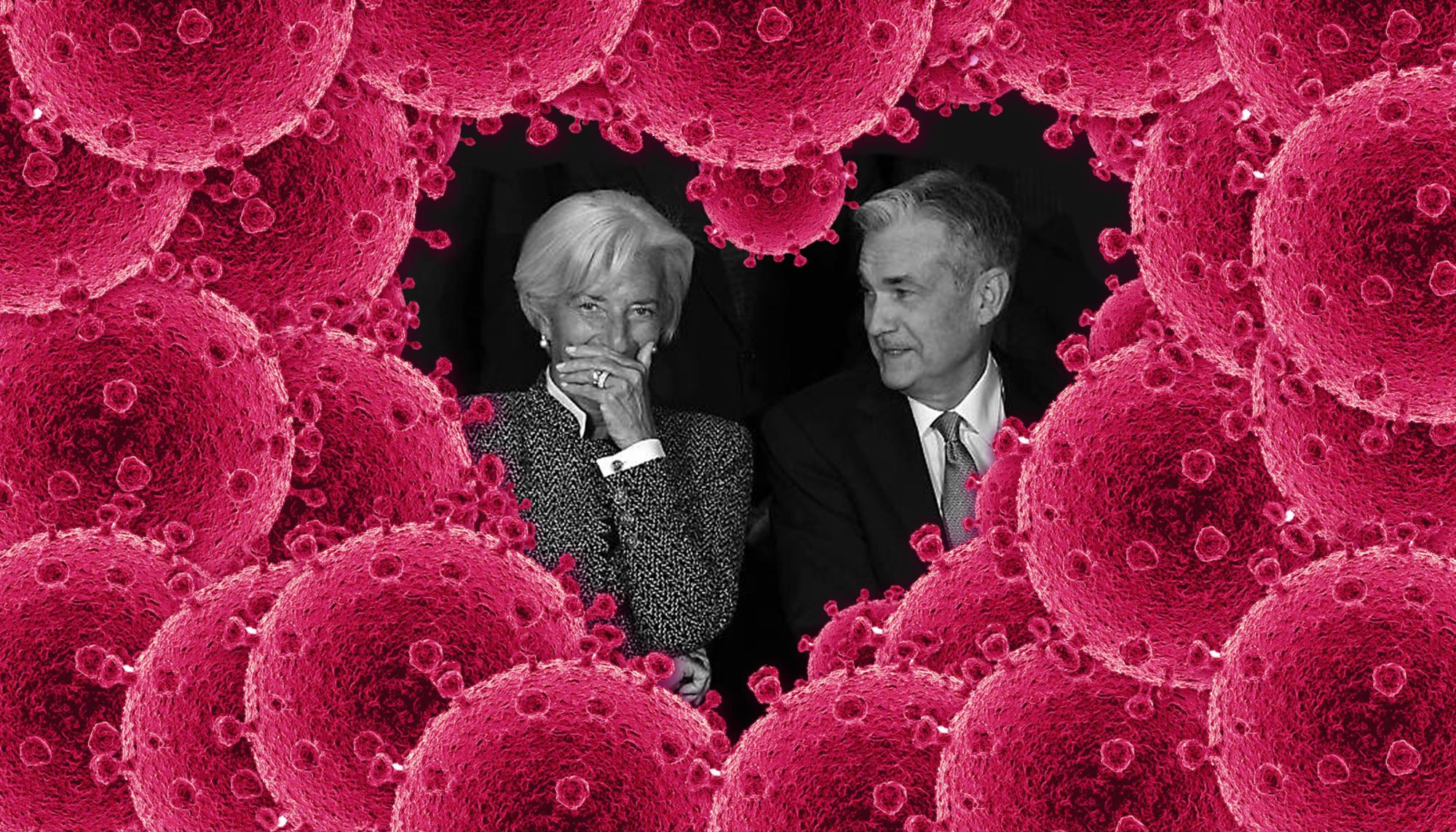

Coronavirus, la coartada perfecta

La FED baja los tipos de interés, el BCE anuncia que está preparado para tomar medidas, pero esta enfermedad parece no tener cura. La economía ya estaba enferma, el coronavirus solo es una prueba más de que solo se mantiene a base de un dopaje contínuo.

Neste sentido, e no relativo á actualidade, a crise traída ao primeiro plano pola extensión do coronavirus, non é unha crise financeira en orixe, senón unha crise directa da chamada “economía real”: da actividade, da investimento, do mercado de traballo. Esta vez non fixo falta que revente un castelo de naipes financeiro, bastou unha alerta de pandemia para que o PIB se contraese en todo o mundo, as bancarrotas se multipliquen e o paro ameace con desbordar todos os niveis coñecidos. Por suposta, esta crise do aparato produtivo vai ter todo tipo de síntomas financeiros, e como ben se sabe, na medida que son as finanzas quen controlan os aparatos, serían as finanzas as que teñan a última palabra, salvo que se atopen con algún obstáculo político serio, na orientación que tome unha crise que, para máis excepcionalidade, non poderá ser sentida en toda a súa magnitude polos seus protagonistas ata que rematen os actuais peches e corentenas.

Os últimos dous anos serviron tamén para certificar a morte do neoliberalismo doutrinal que foi discurso hexemónico durante os anos da globalización e as súas institucións. O neoliberalismo doutrinal poñía o libre mercado e os seus mecanismos de axuste no centro de toda a actividade económica e política. Como figura complementaria, o que poderiamos chamar “neoliberalismo realmente existente” ocupouse máis de conquistar o Estado que de negalo, para promover os intereses das finanzas, desde entón convertidas nunha sorte de figura metonímica para definir “o mercado”. Pois ben, nin un nin outro tipo de neoliberalismo superaron as barreiras anteriores á declaración desta crise.

Nin as finanzas nin os aparatos políticos nacionais e transnacionais que as sosteñen, van dicir, se o poden evitar, que o edificio financeiro mundial está colapsando desde dentro

Xa no cumio de Davos de 2020, lugar de peregrinación neoliberal por excelencia, foi imposible escoitar panexíricos a favor da liberdade de mercado e do mercado autorregulador como panacea. Tampouco a irrupción da crise baixo a forma de crise de saúde pública semella que vaia facilitarlles de momento aos neoliberais a contraposición, tan clara como tramposa, entre Estado e Mercado como eixo decisional das políticas públicas durante a crise. Como dixo Nixon en 1970, antes de asestar o tiro de gracia ao réxime de Bretton Woods: “Todos somos keynesianos agora”. Porque, definitivamente, a antiga posición dominante dos dous tipos de neoliberalismo —o doutrinal e o realmente existente— foron cambiando ata chegar a dúas posicións centrais das que van colgando distintas variantes. Por unha banda, foi facéndose forte un discurso neokeysiano que pon o acento na desinvestimento que supuxo o ciclo neoliberal e que le a hexemonía das finanzas como un movemento propiamente político das elites, dirixido a obter unha maior porcentaxe da riqueza social e a concentrar tanto renda como riqueza no 1% máis rico e poderoso do planeta.

Observamos aquí o coñecido discurso das desigualdades sociais crecentes que se podería reverter mediante a combinación axeitada de política fiscal e inversión masiva. Esta posición emerxeu, non sen traumas, a partir da constatación da fortísima deslexitimación política fronte as súas poboacións que sufriron os gobernos, tanto socialdemócratas como conservadores, que seguiron ao pé da letra a vulgata neoliberal durante os anos da crise, cos seus rescates millonarios e a súa austeridade catastrófica. Para este discurso, os sectores tecnolóxicos e enerxéticos, desde o punto de vista do paradigma do Green New Deal, serían os grandes puntais do novo ciclo de crecemento que propiciarían as políticas keynesianas, tanto fiscais como monetarias axeitadas. O QE for the people que inventaron as fundacións progresistas británicas, con Anne Pettifor e a New Economics Foundation á cabeza, pode ser o exemplo máis inmediato: fabricación masiva de diñeiro e investimento para unha transformación do capitalismo de novo en capitalismo produtivo. Seguindo a tradición keynesiana, os beneficios aquí non son un problema. Ao depender da capacidade produtiva utilizada e rendíbel única e exclusivamente da demanda, trátase de fabricar unha nova demanda masiva desde o Estado á que necesariamente seguirá a inversión privada.

Opinión

Empieza el siglo XXI: el derecho a vivir

Con esta pandemia empieza el siglo XXI. Un siglo en el que defender el derecho a vivir va a ser prioritario.

Outro gran bloque de posicións políticas na crise foise fraguando a partir do ascenso de Trump ao poder. Este pon o acento na soberanía nacional dos Estados nación como saída política á crise a partir da desglobalización. Endurecemento das condicións para a libre circulación de traballadores, proteccionismo mercantil mediante o uso selectivo pero contundente de aranceis e tratados comerciais bilaterais cos que negociar alianzas políticas entre Estados nación fronte aos grandes tratados multilaterais da época da globalización. Se o neokeynesianismo anteriormente mencionado seguen mantendo en perspectiva, como área de acción, as grandes zonas políticas transnacionais, como a UE, a perspectiva neosoberanista apunta á ruptura de estas grandes áreas transnacionais.

A irrupción da crise do coronavirus supón unha aceleración destas tendencias que non eran máis que tomas de posición fronte a unha crise global perfectamente anticipada por parte dos axentes capitalistas. A lóxica das finanzas e, por extensión da economía ortodoxa, pódese esbozar como unha serie de causas estruturais que buscan un acontecemento externo ao que unirse para poder presentarse como consecuencias e non como causas. É comprensible, nin as finanzas, nin os aparatos políticos nacionais e transnacionais que as sosteñen, van a dicir, se o poden evitar, que o edificio financeiro mundial está colapsando desde dentro. En 2007-2008 non tiveron outro remedio porque a crise apareceu de súpeto como unha crise bancaria, e aínda así, tivemos que soportar os seus tres anos de escoitar que estabamos ante un problema de liquidez localizado, provocado polo mercado de hipotecas norteamericano, pero que a saúde da economía global era envexábel.

China é o único país do mundo que pode baixar a produción a niveis moi por debaixo do habitual e que os efectos do caos xerado nos mercados financeiros os sintan outros

Neste caso, e aínda que polo momento non hai medio de comunicación nin analista global que mire máis alá de tres semanas, basta observar os informes financeiros dunha entidade tan “coidadosa” coa “confianza dos inversores” como o FMI para ver que desde o 2017 non fixeron máis que anunciar unha gran crise global, o mesmo que se pode dicir no que se refire á inmensa maioría de organismos económicos e financeiros transnacionais. Esta lectura case automática da crise do coronavirus, como “a crise global” que se estaba esperando, veu facendo, por un lado, que as primeiras respostas xa estiveran tinguidas das posicións previas tomadas durante estes dous anos, e por outro, nun claro caso de profecía autocumprida, agravaron considerablemente os perfís da crise de produción e emprego.

A primeira resposta de China, que leva desde 2012 incentivando a súa demanda interna e subindo o contido tecnolóxico da súa produción para deixar de ser o sweatshop do mundo, con todo o seu despregamento propagandístico de capacidade de mobilizar militarmente a súa forza de traballo, de construción visible de hospitais en tempo récord ou, agora recentemente, reclamando ter descuberto unha vacina contra o virus, poñen enriba da mesa claramente unha vontade hexemónica china que non se vira tan claramente estes días. Durante a guerra comercial, China nunca admitiu querer ser outra cousa que un empregado preferencial de Estados Unidos, con certa autonomía pero sempre sabendo que o seu lugar é subordinado. A aposta máis forte de China, e de que saíu por agora bastante ben parada, foi restrinxir a produción e o consumo durante os días da corentena ata un 20% da súa capacidade total, forzando a primeira ondada de crise nos mercados financeiros. O que se demostrou neses días é que China é o único país do mundo que pode baixar a produción a niveis moi por debaixo do habitual e que os efectos do caos xerado nos mercados financeiros os sintan outros. En xeral, China aproveitou esta crise para presentar a súa candidatura a nova potencia hexemónica mundial apoiada no keynesianismo interno e a militarización da forza de traballo. De ter sido interpretado desta forma polo resto do mundo, entenderíamos tamén que as súas medidas fronte á extensión do virus non eran replicables noutros lugares.

Pola súa parte, Donald Trump e o goberno dos Estados Unidos puxeron por diante a visibilidade da soberanía nacional nas medidas de crise: peche de fronteiras, suspensión de viaxes desde Europa e de europeos, deportacións de sen papeis e, aquí tamén, novas liñas de gasto público sempre subordinadas á aserción de Estados Unidos como forza económica. De maneira extraordinariamente simbólica, o posible envío de cheques a unha poboación americana que non ten nin baixa por enfermidade, nin seguro de desemprego, nin por suposto sanidade pública, ven a reforzar esa imaxe de Estado soberano que pon cartos no peto dos seus cidadáns libres sen necesidade de intermediarios.

Tamén Boris Johnson no Reino Unido quixo subirse a este tipo de políticas trumpistas, o que en principio Trump parecía favorecer ao excluír ao Reino Unido da prohibición de voar a Estados Unidos. Johnson, candidato que logrou o seu ascenso ao 10 de Downing Street mediante a capitalización política do Brexit, non pode agora emular as medidas da UE sen que lle supoña ser collido nun renuncio. Porén, precisamente porque xa non se atopa amparado pola UE e Estados Unidos parece só a medias interesado en levar ao Reino Unido a rebufo, os fortes ataques que está sufrindo a libra esterlina no medio do caos xerado pola apreciación do dólar e a baixada dos rendementos dos bonos do tesouro americano a dez anos, van moi probablemente a dobregar a posición soberanista británica facendo comulgar a Johnson cos criterios europeos.

Caso de que todas as tendencias encadeadas a partir da irrupción da crise do coronavirus teñan vida autónoma e capacidade de marcar o camiño das decisións económicas bastante máis alá do momento en que se controle o virus, debemos prestar atención a un factor especialmente importante: un factor que ten visos de afectar máis á conxuntura económica global que o propio virus. Trátase da decisión saudí de baixar unilateralmente o prezo do petróleo e de aumentar a produción de cru do Golfo. Isto é nada menos que, por un lado, unha reversión da tendencia á cartelización dos países produtores de petróleo para obter rendas monopolistas desde os anos setenta e, por outro, un síntoma da irrupción da competencia e a baixada de rendibilidade no sector enerxético na mesma liña que ambas cousas levan afectando, tamén desde mediados dos anos sesenta, aos entón sectores industriais punteiros.

Coronavirus

No es el Coronavirus; es el Sistema

En calquera caso, e aínda que a decisión se presenta de xeito inmediato como un ataque a Rusia e ao seu petróleo, é evidente que no punto de mira están tanto as novas formas de perforación petrolífera, como, máis importante aínda, toda a transición enerxética cara as formas de substitución dos combustibles fósiles, que agrupadas no Green New Deal son unha das supostas táboas de salvación do capitalismo global; amén de ser o único plan enriba da mesa para conter o cambio climático desde parámetros medianamente continuistas. É de esperar que nas próximas semanas se produzan quebras en cadea de axentes financeiros especializados en enerxía e moi especialmente de operadores no mercado de futuros sobre o petróleo. E de paso, que se desestabilicen as moedas dos países produtores, coa posibilidade de crises de débeda en varios países periféricos; algún incluso no club dos ultrarricos, como Noruega, que viu como a súa moeda se esborrallaba polo chan e necesitaron dunha operación de compra masiva por parte do seu banco central.

A Unión Europea, pola súa banda, como nos ten acostumados, foi o actor máis histriónico nas súas tomas de posición, así como na solemnidade das súas declaracións institucionais, se ben menos clara nas súas liñas económicas a futuro. Por agora, ademais dunha escalada das cifras empregadas en programas xa existentes, como o QE, e unha profusión de millóns dedicados a avales, é dicir de apoio ao sistema financeiro, ambas cousas relacionadas nas súas cifras astronómicas co descenso descontado da factura enerxética pola baixada de prezos do petróleo, hai pouco tanxible. Hai que ter en conta que os mesmos riscos de inflación, a bicha para o BCE, que afasta a baixada do prezo do cru, encarece moitísimo o que, en principio, segue a ser o proxecto central de reconstrución produtiva da UE: o Green New Deal. Iso si, o neokeynesianismo ambiente anterior á crise do coronavirus, levouse ata o paroxismo tanto na Comisión Europea como na maioría dos países membros. Todo iso acompañado dun discurso de keynesianismo de guerra e reconstrución. De maneira moi probablemente inconsciente, estase a tocar sobre unha lectura clásica dos efectos da crise de 2008, onde os multimillonarios rescates á banca limitaron moito a destrución de valor necesaria para relanzar o proceso de acumulación desde parámetros keynesianos. De feito, é opinión bastante estendida que xamais tería triunfado o keynesianismo como modelo das economías capitalistas avanzadas sen a xigantesca destrución de valor que foi a Segunda Guerra Mundial. Pois ben, ese axuste atroz é o que está lanzando a UE, que agora mesmo non está en condicións de considerar á extensión do dano á produción e os mercados de traballo que están facendo, pero si ve que a situación de alarma e estado de excepción dá aos gobernantes de países onde a clase política está tan deslexitimada como Italia ou España, poderes tan extraordinarios como temporais para anular calquera xeito de resposta antagonista.

*Artigo orixinal publicado por El Salto o 20 de marzo de 2020.

.jpg?v=63911839851)

.jpg?v=63911839851)